Článek

Při uplatnění všech daňových odpočtů a daňových slev, na které je nárok, je efektivní sazba daně z příjmů zpravidla citelně nižší než 15% sazba daně. Nemusí to platit, pokud jsou příjmy tak vysoké, že se uplatní solidární zvýšení daně.

V případě příjmů ze samostatně výdělečné činnosti je zapotřebí vyplnit nejenom základní daňový formulář, ale i přílohu číslo jedna daňového přiznání. „Vypočtený dílčí základ daně ze samostatné výdělečné činnosti z řádku číslo 113 daňové přílohy číslo jedna se následně uvede do řádku číslo 37 daňového přiznání,“ upřesňuje Gabriela Ivanco ze společnosti Mazars.

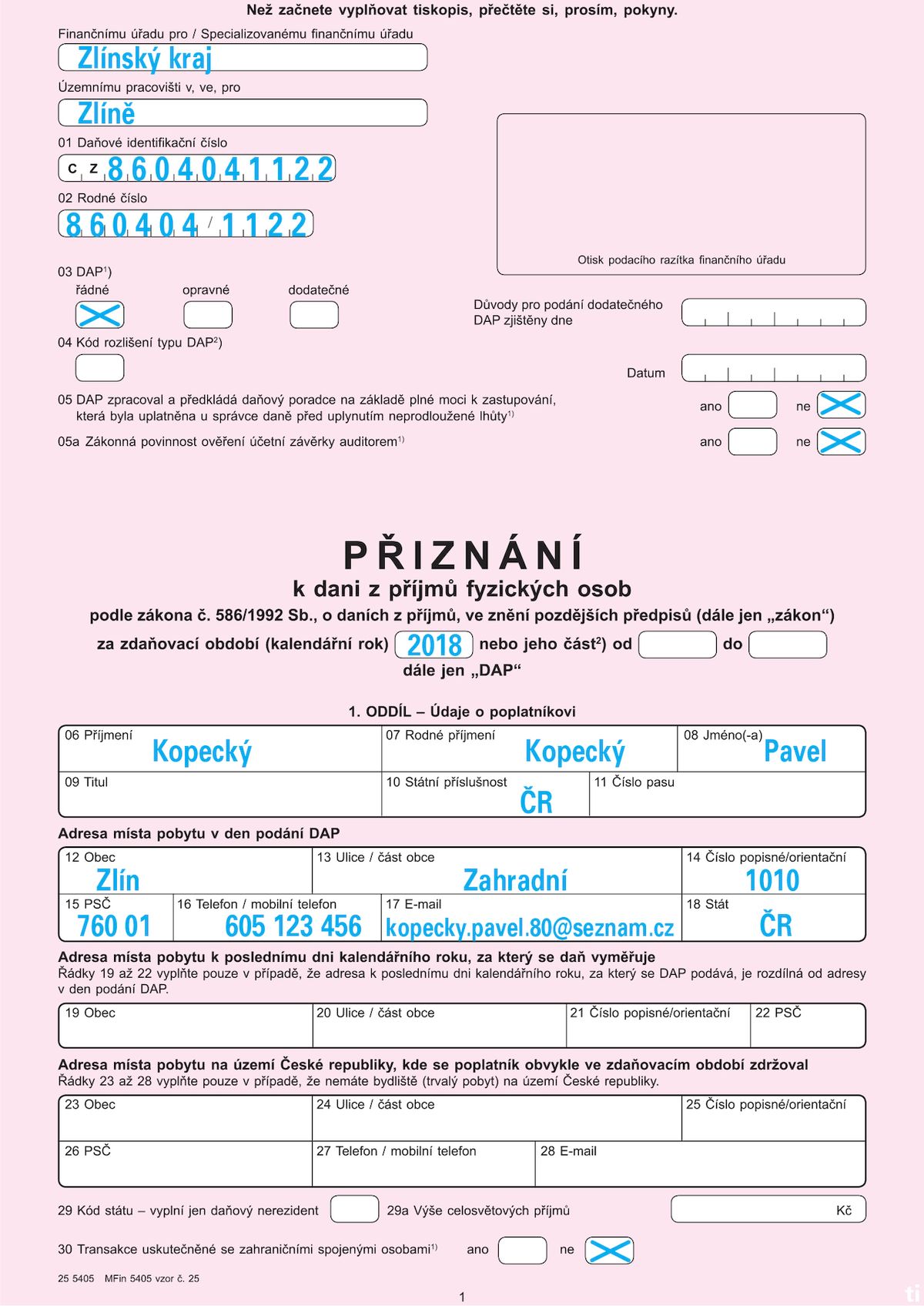

Daňové přiznání živnostníka Kopeckého

Jak vyplnit daňové přiznání krok po kroku, si ukážeme u fiktivního živnostníka Pavla Kopeckého (r. č. 860404/1122), bytem: Zahradní 1010, Zlín, 760 01. Živnostník Pavel Kopecký vykonával po celý rok 2018 hlavní samostatnou výdělečnou činnost. Roční příjem činil 980 000 Kč. Pan Kopecký má volnou živnost na projektování elektrických zařízení. Výdaje uplatní 60% výdajovým paušálem, výdajový paušál je u všech volných živností stejný.

Pan Kopecký má dceru Janu (r. č. 146015/2020), která po celý rok 2018 chodila do školky, a školkovné činilo 18 000 Kč. Manželka Hana Kopecká (r. č. 865420/3344) byla po celý rok zaměstnaná a daňové záležitosti za ni vyřídil zaměstnavatel v ročním zúčtování daně za rok 2018.

Daňové zvýhodnění na dítě a školkovné může uplatnit vždy jenom jeden z rodičů, v případě manželů Kopeckých je to právě pan Kopecký, důvodem je snížení jednorázového nedoplatku na dani z příjmů. V doplňkovém penzijním spoření si spoří pan Kopecký 2000 Kč měsíčně a na smlouvu o životním pojištění zasílá 1000 Kč měsíčně.

První strana daňového přiznání

Vyplnění první strany daňového přiznání je jednoduché, neboť se zde uvádí pouze základní údaje o daňovém poplatníkovi. Pan Kopecký podává daňové přiznání Finančnímu úřadu pro Zlínský kraj a Územnímu pracovišti ve Zlíně. Vždy je vhodné uvést telefon a e-mail, aby se případné drobné nesrovnalosti daly rychle vyřešit.

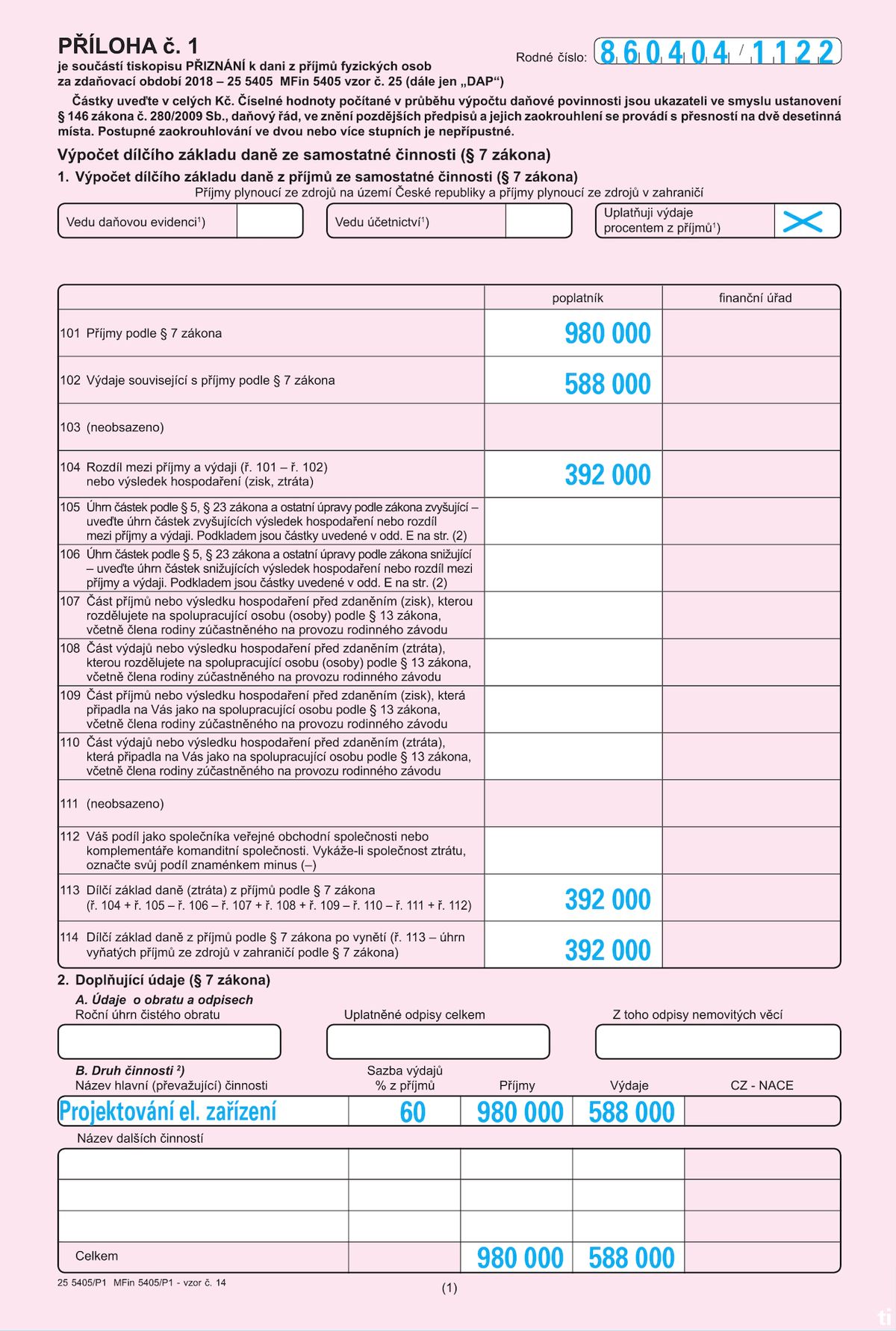

Příloha číslo jedna

Než začne pan Kopecký vyplňovat samotné daňové přiznání, tak musí vyplnit přílohu číslo jedna, kde se vypočítá dílčí daňový základ ze samostatné výdělečné činnosti, který bude současně souhrnným daňovým základem před uplatněním daňových odpočtů. Pan Kopecký zakřížkuje, že uplatňuje výdaje 60procentním výdajovým paušálem.

Celkový roční příjem ve výši 980 000 Kč uvede do řádku 101. V řádku 102 budou výdaje 588 000 Kč (980 000 Kč x 60 %).

V řádcích 104, 113, 114 budou příjmy ponížené o výdaje, tedy částka 392 000 Kč (980 000 Kč – 588 000 Kč).

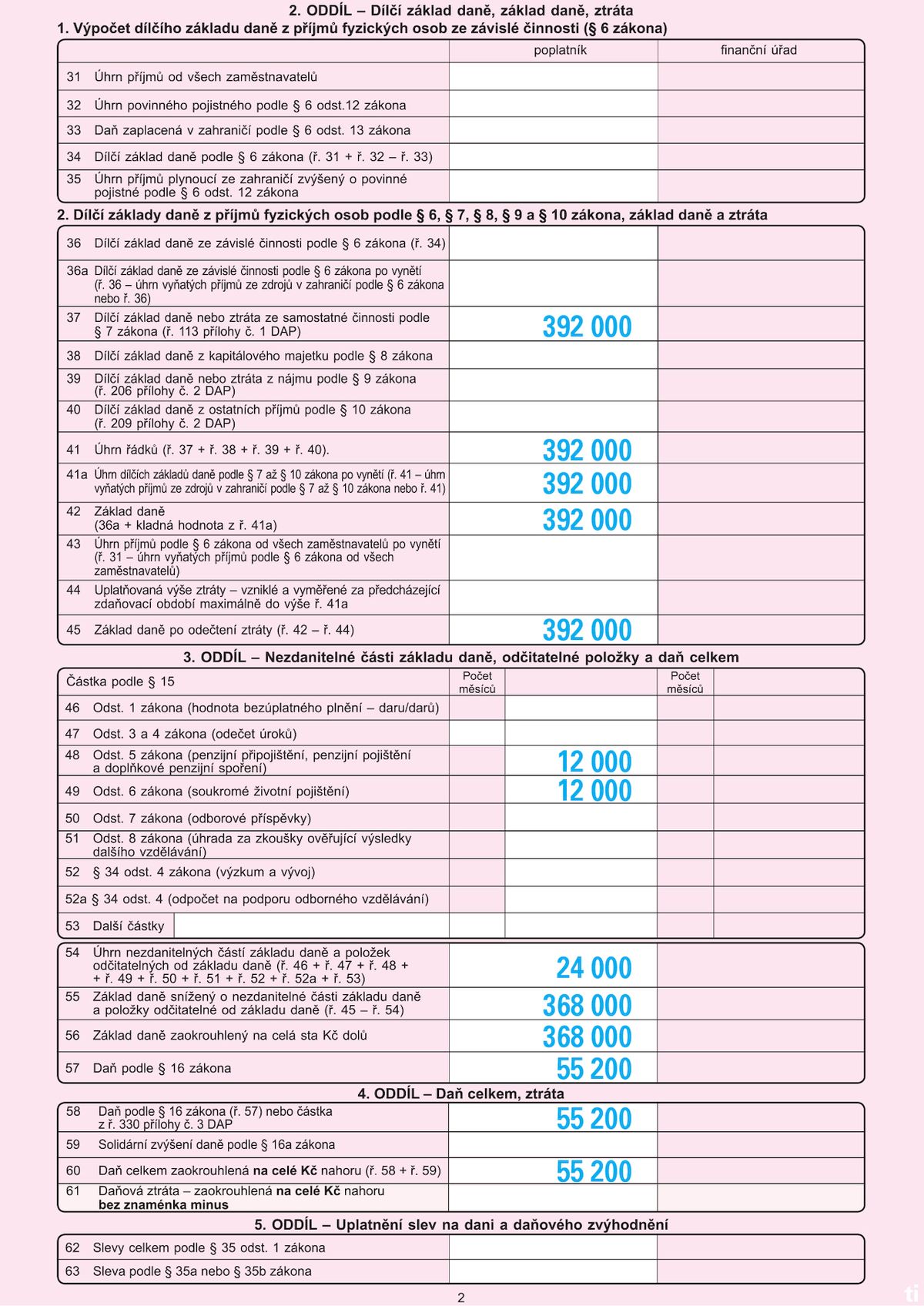

Částka 392 000 Kč se následně uvede i do řádku číslo 37 na druhé straně daňového přiznání. Druhá strana daňového přiznání

Částka 392 000 Kč se uvede i do řádků 41, 41a, 42 a 45. V oddílu číslo 3 se uvedou nezdanitelné položky, na které má pan Kopecký nárok. V řádku 48 tedy 12 000 Kč a v řádku 49 rovněž 12 000 Kč. U vkladů na doplňkové penzijní spoření snižují daňový základ až měsíční vklady nad 1000 Kč, což je v případě měsíčního vkladu 2000 Kč tisícikoruna a za celý rok si může u doplňkového penzijního spoření snížit pan Kopecký daňový základ o 12 000 Kč.

Po uplatnění nezdanitelných položek je daňový základ 368 000 Kč (392 000 Kč – 24 000 Kč). Tato částka se uvede do řádků 55 a 56. Roční daň z příjmu před uplatněním daňových slev je 55 200 Kč (368 000 Kč x 15 %). Tuto hodnotu uvede pan Kopecký do řádků číslo 57, 58 a 60.

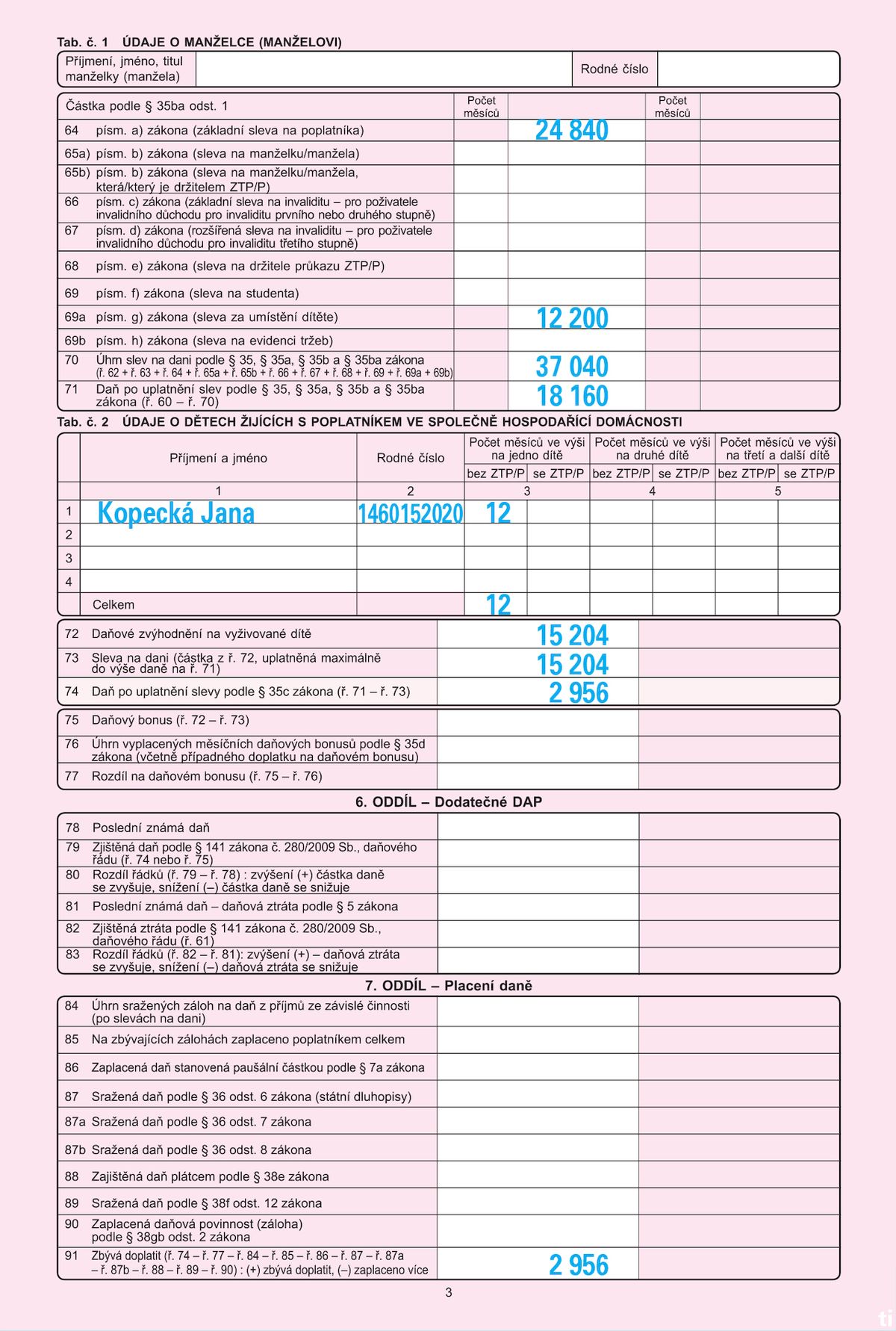

Třetí strana daňového přiznání

V tabulce věnované daňovým slevám uvede pan Kopecký v řádku číslo 64 částku 24 840 Kč. „Nárok na roční daňovou slevu na poplatníka v částce 24 840 Kč mají všichni daňoví poplatníci, a to bez ohledu na počet měsíců výdělečné činnosti v roce 2018,“ doplňuje Gabriela Ivanco.

Dále uvede pan Kopecký do řádku 69a daňovou slevu za umístění dítěte, takzvané školkovné, v částce 12 200 Kč, což je maximální možná částka, kterou lze za rok 2018 uplatnit.

Přestože tedy pan Kopecký zaplatil na školkovném více, tak může uplatnit slevu školkovné za umístění dítěte pouze ve výši 12 200 Kč. Celkové daňové slevy činí tedy 37 040 Kč a tato částka se uvede do řádku 70, daň po slevách na řádku 71 je 18 160 Kč (55 200 Kč – 37 040 Kč).

V tabulce o dětech, na které je uplatňované daňové zvýhodnění, uvede pan Kopecký rodné číslo své dcery. Roční daňové zvýhodnění na první dítě činí 15 204 Kč a tato částka se uvede do řádků 72 a 73. Daň po uplatnění daňových slev je 2956 Kč (18 160 Kč – 15 204 Kč), tuto hodnotu uvede pan Kopecký do řádku 74.

Pan Kopecký nezaplatil nic na daňových zálohách, proto roční nedoplatek na dani z příjmů na řádku 91 činí 2956 Kč. Protože pan Kopecký uplatňuje mimo daňové zvýhodnění i takzvané školkovné, tak vypočtená roční daň z příjmu za rok 2018 činí pouze 2956 Kč. Na sociálním a zdravotním pojištění zaplatí pan Kopecký výrazně více.

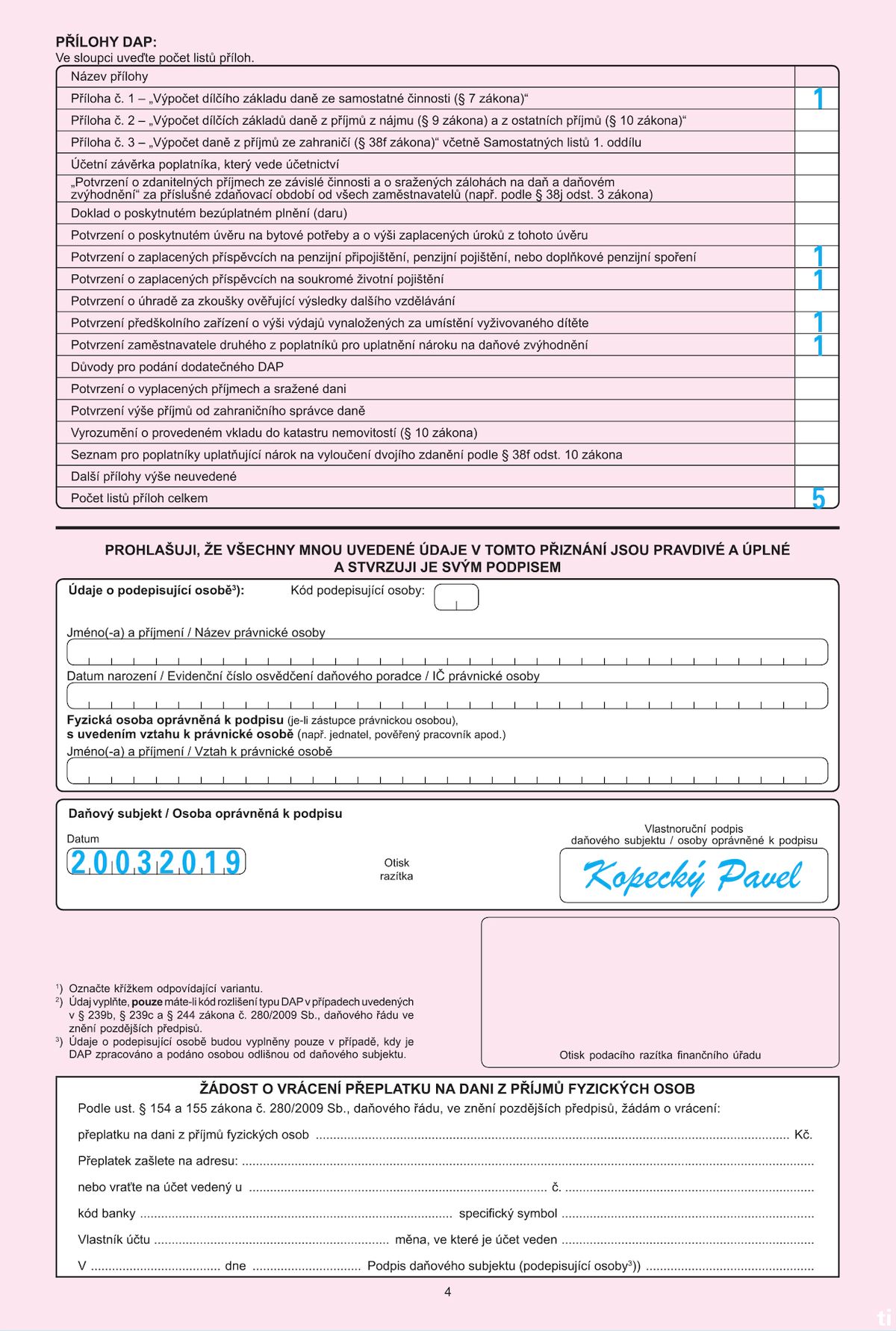

Čtvrtá strana daňového přiznání

Na poslední straně daňového přiznání uvede pan Kopecký daňové přílohy, které přikládá k daňovému přiznání, a daňové přiznání podepíše. Pan Kopecký bude k daňovému přiznání přikládat přílohu číslo jedna, potvrzení od penzijní společnosti, potvrzení od pojišťovny, potvrzení od školky a potvrzení zaměstnavatele manželky, že daňové zvýhodnění na dceru neuplatňuje při výpočtu čisté mzdy.

Jak vysoké je roční povinné pojistné?

Pan Kopecký musí za rok 2018 odevzdat nejenom daňové přiznání, ale i přehledy o příjmech a výdajích pro svou zdravotní pojišťovnu a Okresní správu sociálního zabezpečení. Sociální pojištění a zdravotní pojištění za rok 2018 se bude počítat ze skutečného vyměřovacího základu, který je vyšší než minimální vyměřovací základy pro sociální pojištění a zdravotní pojištění, ze kterých musí být povinné pojistné v případě výkonu hlavní samostatné výdělečné činnosti vždy minimálně zaplaceno. Sazba zdravotního pojištění je 13,5 procenta a sociálního pojištění 29,2 procenta.

Od vypočteného ročního pojistného se odečtou zaplacené měsíční zálohy, které při výkonu hlavní samostatné výdělečné činnosti musejí být vždy placeny. Skutečný vyměřovací základ činí polovinu daňového základu a daňové odpočty a daňové slevy ho nesnižují. Vyměřovací základ pana Kopeckého je tedy 196 000 Kč a roční zdravotní pojištění činí 26 460 Kč a roční sociální pojištění 57 232 Kč.

Čas je do 1. dubna

Všichni poplatníci, kteří nevyužívají služeb daňového poradce, musí podat daňové přiznání nejpozději do 1. dubna. Tento den je zároveň posledním dnem lhůty pro úhradu daně. Finanční úřady tolerují dalších pět pracovních dní, potom již opozdilcům udělují pokuty.

Ten, komu zpracovává a podává daňové přiznání daňový poradce na základě plné moci, má na podání přiznání čas až do 1. července. Nesmí ale zapomenout tuto plnou moc doručit na místně příslušný finanční úřad, a to rovněž nejpozději do 1. dubna. Tato podmínka bude splněna, i když plnou moc v tento den odešle poštou.