Článek

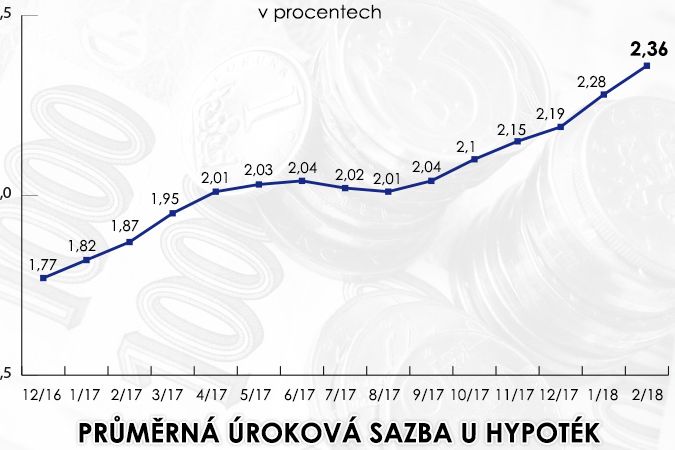

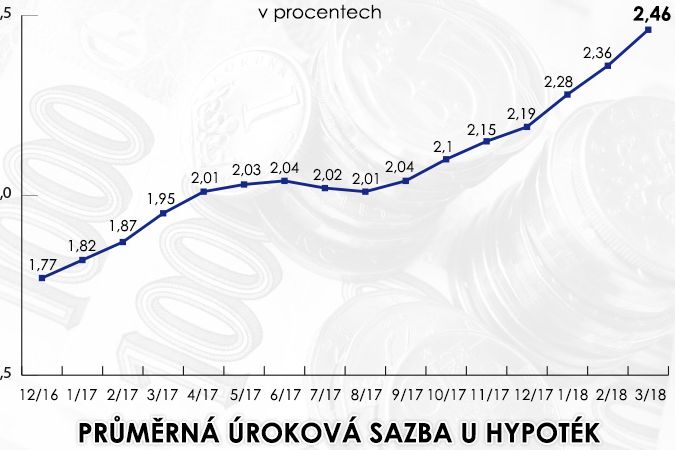

Vyplývá to z údajů ukazatele Fincentrum Hypoindex, který od roku 2003 sleduje průměrnou úrokovou sazbu hypoték bez ohledu na dobu fixace.

„Jarní akční nabídky v květnu přerušily osm měsíců trvající pozvolný růst průměrné sazby hypotečních úvěrů. Ačkoliv ne všechny banky zastavily jejich zvyšování, většina buď přišla s jarní zvýhodněnou nabídkou, nebo alespoň v návaznosti na tyto akce konkurence vyčkala s dalším růstem sazeb,“ hodnotí vývoj úrokové sazby Josef Rajdl, hlavní analytik Fincentrum.

Hypoteční trh zpomaluje

Banky v květnu sjednaly celkem 7819 hypotečních úvěrů, o 77 méně než v dubnu. Zároveň však klesl i jejich objem o 114 miliónů korun na 16,757 miliard korun. Podle údajů bank byl pokles jak v počtu, tak objemu hypoték zaznamenán i v měsíci dubnu.

Jak naznačila data Fincentrum Hypoindex, poprvé od roku 2009 došlo k meziměsíčnímu poklesu počtu i objemu sjednaných hypoték. Zatímco v předchozích letech byl květen oproti dubnu vždy výrazně silnější, letos je tomu naopak.

Získat hypotéku bude složitější

Do dalšího vývoje na hypotečním trhu pravděpodobně zasáhnou i nová opatření České národní banky ČNB. Banky se již více než rok drží prvního „omezení” týkajícího se výše hypotečního úvěru vůči hodnotě zástavy (tzv. LTV) a klientům neposkytují úvěry s LTV vyšším než 90 procent.

V říjnu 2018 se začnou řídit dalšími doporučeními ČNB a žadatele budou posuzovat i podle nových parametrů, tzv. DTI (debt to income), který znamená, že výše dluhu nesmí překročit devítinásobek ročního čistého příjmu klienta; a tzv. DSTI (debt service to income), který znamená, že výše splátek všech úvěru nesmí překročit 45 procent všech čistých příjmů.

Hypotéky tak budou hůře dostupné pro žadatele s nižšími, ale i průměrnými příjmy. To se pravděpodobně odrazí i na nižší poptávce po úvěrech.